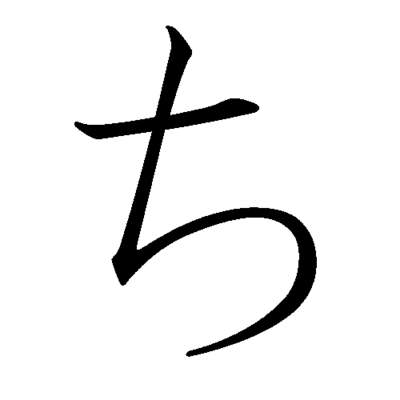

こんにちわ、ちぷるそです。

米国金利が高止まりしています。

原因は米国の経済指標が米国経済の強さを物語っているからです。

例えば、先週発表された米CPI(消費者物価指数)は市場予想3.4%に対して結果は3.5%、コア(食品、エネルギーを除く)も市場予想3.7%に対して結果3.8%と、市場予想を上回りました。

また先日は米小売売上高が市場予想を上回りました。

インフレ基調はまだまだ継続し、FRBも利下げのタイミングを当初予定より後ろに調整している状況です。

今は金利が高止まりしている状況ですが、いつまでもこの経済は続くわけではありません。時期は後ろにずれているものの、利下げのタイミングは必ずやってきます。その時が来た際に迷わず投資行動に移せるように準備をしておきましょう。

利下げが始まると何が起こるか

米国で利下げが始まると、投資家は高金利を求めて新興国市場に資金を移動させる傾向があります。低金利になると、新興国の成長性やリターンが魅力的に映ります。

また、低金利となると、その恩恵で新興国などの経済成長が促進され、株式市場の上昇を促す要因になるのです。

そこで期待される新興国市場のひとつがフロンティアマーケットです。

フロンティアマーケットとは

フロンティアマーケットとは、新興市場よりも更に発展段階の初期にある国々の株式市場を指します。

新興市場に比べて小規模で、流動性が低く、投資のリスクが高いですが、同時に高い成長潜在性を持ちます。

フロンティアマーケットの特徴

高い成長潜在性

人口増加、都市化の進展、中産階級の拡大などにより、経済成長が加速しています。人口増加に伴い、国内市場の需要が増加し、経済全体が拡大します。

低い相関性

フロンティアマーケットは、世界の他の主要市場との相関が低いため、グローバルなポートフォリオのリスク分散に役立ちます。これは、米国のようなグローバル経済の動向に大きく影響されにくいためです。

高リスクと高リターン

経済や政治的な不安定性によるリスクが高い一方で、適切な投資が成功した場合、非常に高いリターンを期待することができます。

フロンティアマーケットには、アフリカ、アジア、ラテンアメリカ、中東の一部の国々が含まれます。

具体的な資金移動の流れ

フロンティアマーケットに資金が移動されるといってもイメージが掴みにくいと思うので、チャートを含めて説明します。

シナリオとして、以下を想定します。

- 米利下げの期待が高まる

- 資金が移動する

- 中国への移動

- インドへの移動

- フロンティアマーケットへの移動

まず、経済指標が市場予想を下回っていた(市場予想よりもインフレが鈍化し、利下げ期待の高まった)2023年11月〜2024年1月頃と、反対に利下げ期待の薄くなった2024年1月〜2024年3月ごろの米国債を見てみます。

インフレの影響や経済指標をもとに、米利下げの期待が高まると同時に米10年債が下がってきていることがわかります。しかし、2024年1月ごろから「あれ、思ったよりインフレが強くて利下げは見送りになりそうだ」と言う見方が広まり、10年債は再び上昇しています。

では、その時に資金がどのように流れたかみてみましょう。

同時期のFXI(iシェアーズ中国大型株ETF)をみると、株価は下がっています。2024年1月以降少しの持ち直しはあるものの大きな上昇ではありません。

これはさきほどのシナリオ(利下げが始まると中国にも資金流入がされる)と違います。何が起こっているかと言うと、中国の不動産バブル崩壊や大手締め付けなどによる中国の政治的な期待薄です。これにより、本来は中国にも流れるはずだった資金が中国にあまり流れていません。

では次に同時期のEPI(ウィズダムツリーインド収益株ファンド)をみてみます。

インド株は従前からの人気もあり、2024年1月までもあがっていますが、2024年1月以降も利下げの期待と共に一段と株価が上昇しています。シナリオの通り、利下げの期待が高まるとインドに資金移動が行われていることがわかります。

次にFM(iシェアーズ フロンティアセレクトEM FTF)を見てみましょう。フロンティアマーケットです。

利下げ期待の高まった2024年1月から急ピッチで株価が上昇していることがわかります。また、4月以降は利下げの期待が薄まったため株価が下降しています。

米国の利下げ期待とフロンティアマーケットへの資金流入には相関がありそうです。

フロンティアマーケットの可能性

これまでみてきたように、フロンティアマーケットは利下げ局面で大いに力を発揮すると思われます。