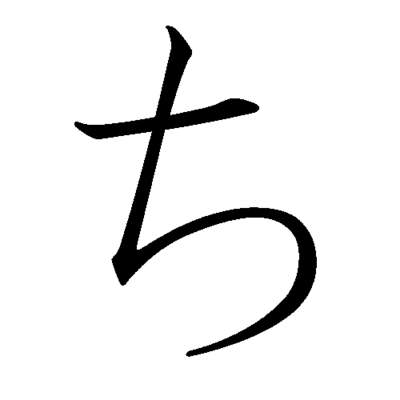

こんにちわ、ちぷるそです。

株式投資で資産形成していく中で、成長株と割安株と高配当株のどれがいいの?と迷うことがあると思います。

それぞれの特徴やメリット、注意点を紹介しますのでどの投資スタイルが自分に向いているか確認し、

自身の資産形成のお役に立てれば幸いです。

成長株の特徴とメリット

成長株の定義と特性

成長株とは、売上高や利益が高い成長率で増加している企業の株を指します。

これらの企業は、通常、革新的な製品やサービスを提供し、新しい市場を開拓しているため、将来的に高い成長が見込まれます。

成長株の特性として、以下のポイントが挙げられます。

- 高い成長率:売上高や利益が年々大幅に増加している。

- 新興市場のリーダー:新しい市場やニッチ市場でのリーダーシップを握っている。

- 革新性:革新的な技術やビジネスモデルを持っている。

- 再投資:得た利益をさらなる成長のために再投資する傾向がある。

成長株への投資のメリット

成長株に投資することで得られるメリットは多岐にわたります。一例を紹介します。

- 高いリターンの可能性:成長株は急速に成長しているため、株価も大きく上昇する可能性があります。

これにより、投資家は高いリターンを期待できます。 - 市場シェアの拡大:成長株は市場シェアを拡大する過程にあり、競争力を高めることが多いです。

これにより、将来的な安定した収益が見込まれます。 - ポートフォリオの強化:成長株をポートフォリオに加えることで、全体のリターンを引き上げることができます。

特に、長期的な資産形成を目指す投資家にとって魅力的です。

成長株を選ぶポイントと注意点

成長株を選ぶ際には、いくつかのポイントと注意点を押さえておく必要があります:

- 業界の成長性を評価する:成長株を探す際には、その企業が属する業界全体の成長性を評価することが重要です。

例えば、テクノロジーやバイオテクノロジーなど、急速に成長している業界に注目しましょう。 - 財務指標をチェックする:売上高の増加率、利益率、キャッシュフローなど、財務指標を詳しく分析することが必要です。

高成長企業でも、利益が伴っていなければリスクが高い可能性があります。 - 経営陣の質を確認する:企業の成長には、優れた経営陣が不可欠です。

経営陣のビジョンや戦略、過去の実績を確認しましょう。 - 競合環境を理解する:競合他社の状況や市場シェアを把握し、その企業がどのように競争優位性を保っているかを分析することが重要です。

- リスク管理を徹底する:成長株は高いリターンを期待できる一方で、リスクも伴います。

市場の変動や業界の変化に対するリスク管理を徹底し、過度な投資を避けることが大切です。

割安株の魅力と選び方

割安株の定義と特性

割安株とは、企業の本来の価値に対して株価が低く評価されている株を指します。

これらの株は市場から過小評価されていることが多く、投資家はその割安さを利用して利益を得ることを目指します。

割安株の特性として、以下のポイントが挙げられます。

- 低い株価収益率(PER):企業の収益に対して株価が低い。

- 低い株価純資産倍率(PBR):企業の純資産に対して株価が低い。

- 配当利回りが高い:株価が低いため、配当がある場合に配当利回りが高くなる傾向がある。

割安株のメリットとリスク

割安株に投資することで得られるメリットは多岐にわたります。以下はその主要なメリットとリスクです:

メリット

- リスク低減:株価が低いため、大幅な下落リスクが比較的小さいことが多いです。

- 高い配当利回り:割安株は配当利回りが高いことが多く、安定した収入源となる可能性があります。

- 潜在的なリターン:市場が企業の真の価値に気付いた場合、大幅な株価上昇が期待できます。

リスク

- 成長の停滞:割安な理由が成長の停滞や業績の低迷である場合、株価が回復しないリスクがあります。

- 市場の評価改善に時間がかかる:割安株が市場で再評価されるまでに時間がかかることがあり、短期的なリターンが期待できない場合があります。

割安株の選び方と評価指標

割安株を選ぶ際には、いくつかの重要な評価指標をチェックすることが必要です。

以下は、その選び方と主要な評価指標です。

- 株価収益率(PER):PERは株価を一株当たりの利益で割ったもので、企業の収益力に対する株価の評価を示します。

一般的に、PERが低いほど割安とされます。業界によってPERの平均値は異なるので注意が必要です。例:A社の株価が1000円、一株当たりの利益が100円の場合、PERは10となります。PERが低い企業は、市場から過小評価されている可能性があります。 - 株価純資産倍率(PBR):PBRは株価を一株当たりの純資産で割ったもので、企業の資産に対する株価の評価を示します。

PBRが1以下であれば、企業の資産価値に対して株価が割安とされます。

なお、東京証券取引所は2023年3月にプライム市場、スタンダード市場の全上場会社を対象に「資本コストや株価を意識した経営の実現に向けた対応」を要請しました。その軸はPBRです。例:B社の株価が500円、一株当たりの純資産が600円の場合、PBRは0.83となります。PBRが低い企業は、保有資産に対して割安と考えられます。 - 配当利回り:配当利回りは、一株当たりの配当金を株価で割ったもので、投資金額に対する配当収益の割合を示します。

高い配当利回りは、安定した配当収入を期待する投資家にとって魅力的です。例:C社の株価が1000円、一株当たりの年間配当金が50円の場合、配当利回りは5%となります。

高い配当利回りの企業は、配当収入を重視する投資家にとって魅力的です。 - 財務健全性:割安株を選ぶ際には、企業の財務状況も重要です。自己資本比率や負債比率などを確認し、健全な財務体質を持つ企業を選びましょう。例:D社の自己資本比率が50%で、負債比率が低い場合、財務体質が健全と判断できます。

健全な財務状況を持つ企業は、将来的なリスクが低いと考えられます。

高配当株の安定性と魅力

高配当株の定義と特性

高配当株とは、企業が投資家に支払う配当金の割合が高い株式を指します。

通常、配当利回りが市場平均を上回る企業が高配当株とされます。

配当利回りとは、株価に対する年間配当金の割合を示す指標で、以下のように計算されます。

例えば、株価が1000円で年間配当金が50円の企業の配当利回りは5%となります。

高配当株は、特に安定したキャッシュフローを持ち、収益性が高い企業が多いことが特徴です。

高配当株のメリットと注意点

メリット

- 安定した収益源:高配当株は、配当金を通じて定期的な収入を得ることができるため、特に長期投資家やリタイア後の収入源を確保したい人々にとって魅力的です。

- リスク低減:株価が下落しても、配当金が安定して支払われることで、総合的な投資リターンを確保しやすくなります。

- インフレ対策:高配当株は、インフレが進行しても配当金が増加する可能性があり、実質的な購買力の低下を防ぐ効果があります。

注意点

- 減配リスク:企業の業績が悪化した場合、配当金が減少(減配)または停止(無配)されるリスクがあります。

特に、配当利回りが極端に高い場合は注意が必要です。 - 成長性の欠如:高配当株は成熟企業が多く、成長性が低い場合があります。

若干の成長を期待する場合、配当利回りと成長性のバランスを考慮する必要があります。 - 税金の考慮:配当金には税金がかかるため、配当所得税や住民税を考慮した上で、投資判断を行うことが重要です。

高配当株の選び方と評価基準

高配当株を選ぶ際には、いくつかの評価基準を確認することが重要です。以下は、その選び方と主要な評価基準です:

- 配当利回り:配当利回りが高い企業を選びますが、極端に高い利回りには注意が必要です。

一般的に、配当利回りが3%〜5%程度の企業が安定した配当を支払う傾向があります。例:E社の株価が2000円で年間配当金が100円の場合、配当利回りは5%となります。適度な配当利回りを持つ企業を選ぶと良いでしょう。 - 配当性向:配当性向は、企業が稼いだ利益のうち、どの程度を配当に回しているかを示す指標です。

配当性向が50%〜70%の範囲であれば、企業の配当政策が無理なく続けられると判断できます。

例:F社の年間利益が200円、一株当たりの年間配当金が100円の場合、配当性向は50%となります。持続可能な配当性向を確認することが重要です。 - 財務健全性:企業の財務状況も重要な評価基準です。自己資本比率や負債比率を確認し、健全な財務体質を持つ企業を選びましょう。

これにより、配当の安定性が確保されやすくなります。例:G社の自己資本比率が60%で、負債比率が低い場合、財務体質が健全と判断できます。 - 配当履歴:過去の配当履歴を確認することで、企業が安定して配当を支払っているかを判断できます。

長期間にわたり増配している企業は、将来的にも安定した配当が期待できます。例:H社が過去10年間にわたり毎年配当を増加させている場合、信頼性の高い配当を期待できます。

投資スタイルに応じた株の選び方

自分の投資目標とリスク許容度を確認しよう

株式投資にはさまざまな選択肢がありますが、最も重要なのは自分の投資目標とリスク許容度を明確にすることです。

成長株、割安株、高配当株のいずれを選ぶかは、自身の投資スタイルや目的に大きく影響されます。

それぞれの視点から投資先を選ぶ方法について詳しく見ていきましょう。

自分の投資目標とリスク許容度の確認

まずは、自分の投資目標を明確にしましょう。例えば、以下のような目標が考えられます。

資産の長期的な成長を目指す

リスクを取ってでも高いリターンを狙う。

安定した収入を得たい

配当金を得て生活費や他の支出をカバーする。

資産を守りながら、少しずつ増やしたい

低リスクで確実に資産を増やしたい。

次に、自分のリスク許容度を理解することが重要です。

リスク許容度とは、投資でどれだけの損失を許容できるかを示すものです。

一般に、リスク許容度は年齢、収入、資産状況、投資経験などに影響されます。

例えば、若い投資家はリスク許容度が高い傾向があり、高成長が見込まれる成長株への投資を好むことが多いです。

一方で、退職が近い投資家はリスク許容度が低く、高配当株や割安株を選ぶことが一般的です。

短期投資 vs 長期投資の視点での選択

投資の期間も選択肢に大きく影響します。短期投資と長期投資のどちらを選ぶかによって、最適な投資先が異なります。

短期投資

短期間でリターンを得たい場合は、株価の変動が大きい成長株や市場のトレンドを利用した投資が適しています。

短期的な値上がりを狙うため、情報収集や市場の動向に敏感になる必要があります。

– 例:急成長中のテクノロジー企業の株を購入し、数ヶ月以内に売却して利益を得る。

長期投資

長期的な資産形成を目指す場合は、配当金を再投資し続ける高配当株や安定した成長が見込める割安株が適しています。

時間をかけて投資リターンを積み上げるため、長期的な視点での企業分析が重要です。

– 例:安定して配当を出し続けている大手企業の株を購入し、配当金を再投資しながら数年から数十年保有する。

バランスの取れたポートフォリオの構築方法

最後に、バランスの取れたポートフォリオを構築することが重要です。

一つの株に全額を投資するのはリスクが高いため、複数の投資先に分散投資することでリスクを軽減します。

以下は、バランスの取れたポートフォリオを構築するためのポイントです:

- 資産配分の決定:

成長株、割安株、高配当株の比率を決めます。例えば、リスク許容度が高い場合は成長株に多く配分し、リスクを抑えたい場合は高配当株を多く配分します。– 例:成長株50%、割安株30%、高配当株20%という配分。

- 多様な業種に分散:

異なる業種の株を選ぶことで、特定の業種の不調によりポートフォリオ全体が影響を受けるリスクを軽減します。– 例:テクノロジー、医療、消費財、金融などからそれぞれ株を選ぶ。

- 定期的な見直し:

市場の状況や自分のライフステージの変化に応じて、ポートフォリオを見直し、再配分することが大切です。– 例:毎年一度、自分のポートフォリオを確認し、必要に応じて株の売買を行う。

投資はリスクとリターンのバランスを考え、自己の目標とリスク許容度に合った戦略を取ることが成功の鍵です。

成長株、割安株、高配当株の組み合わせ

分散投資の重要性とリスク管理

投資を成功させるためには、分散投資とリスク管理が非常に重要です。

分散投資を行うことで、特定の株式やセクターのパフォーマンスに過度に依存することを防ぎます。

例えば、成長株に集中投資すると、マーケット全体が下落したときに大きな損失を被る可能性があります。

一方で、割安株や高配当株を組み合わせることで、安定した収益を確保しつつ、リスクを低減することができます。

分散投資のもう一つのメリットは、異なる投資対象が異なるタイミングでパフォーマンスを発揮する可能性があることです。

例えば、経済成長期には成長株が高いリターンをもたらし、不況期には高配当株が安定した収入源となります。

成長株、割安株、高配当株のバランスの取り方

ポートフォリオを構築する際には、成長株、割安株、高配当株のバランスを考慮することが重要です。以下に、それぞれの株をどのようにバランスさせるかの例を示します。

– 成長株(40%):

高い成長が見込める企業に投資し、長期的に大きなリターンを期待します。ただし、リスクも高いため、投資額を適度に抑えることが重要です。

– 割安株(30%):

市場価格が企業の価値に対して低く評価されている株を選び、将来的な価格上昇を狙います。リスクは成長株より低いですが、リターンも比較的安定しています。

– 高配当株(30%):

安定した配当を支払う企業に投資し、定期的な収入を得ることを目的とします。リスクは低く、ポートフォリオ全体の安定性を高める役割を果たします。

実際のポートフォリオ例と運用方法

米国株で具体的なポートフォリオ例を以下に示します。

このポートフォリオは、成長株、割安株、高配当株のバランスを考慮したものです。

成長株:

– テスラ(TSLA):電気自動車市場でのリーダー

– アマゾン(AMZN):オンラインショッピングとクラウドコンピューティングの巨人

割安株:

– バンク・オブ・アメリカ(BAC):金融セクターでの割安株

– AT&T(T):通信業界での割安株

高配当株:

– コカ・コーラ(KO):安定した配当を支払う飲料メーカー

– ジョンソン・エンド・ジョンソン(JNJ):医薬品と消費者ヘルスケア製品での安定企業

ポートフォリオ運用方法

- 定期的なレビュー:

ポートフォリオのパフォーマンスを定期的に確認し、必要に応じてリバランスを行います。

例えば、半年に一度、成長株が大幅に上昇してポートフォリオの割合が増えた場合、利益を確定し、割安株や高配当株に再投資することが考えられます。 - 情報収集:

市場の動向や各企業の最新情報を常に収集し、投資判断に役立てます。

例えば、企業の決算報告や業界のニュースをチェックすることが重要です。 - 長期視点の維持:

短期的な市場の変動に一喜一憂せず、長期的な視点で投資を続けます。

これにより、短期的なリスクを軽減し、長期的なリターンを最大化することができます。

分散投資とリスク管理を徹底することで、安定したポートフォリオを構築し、長期的な資産形成を目指すことができます。

まとめと結論

成長株、割安株、高配当株の特徴と投資する上での注意点を例示しました。

資産形成においてどのような戦略を取りたいかを考え、選択をお願いします。

いずれの投資スタイルも企業のファンダメンタル分析が前提にあります。利回りやPER/PBRの一時的な数字のみで投資をすることは危険です。納得した上で投資をお願いします。